Das Wichtigste in Kürze

- Freibeträge nutzen: Ehepartner (500.000 Euro), Kinder (400.000 Euro) und Enkel (200.000 Euro) profitieren von hohen Freibeträgen.

- Selbstnutzung steuerfrei: Ehepartner und Kinder zahlen keine Erbschaftssteuer, wenn sie das Familienheim mindestens zehn Jahre selbst nutzen (max. 200 qm).

- Wert der Immobilie: Ein Verkehrswertgutachten kann helfen, die Steuerlast zu reduzieren.

- Nachlassverbindlichkeiten: Schulden und Beerdigungskosten mindern den zu versteuernden Betrag.

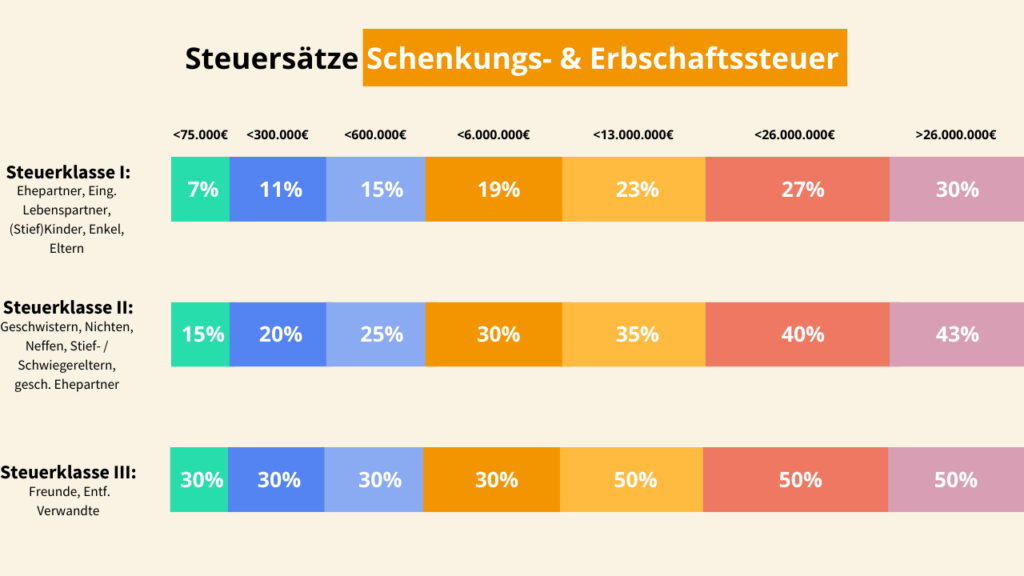

- Steuersätze: Je nach Verwandtschaftsgrad variieren die Steuersätze zwischen 7% und 50%.

- Frist beachten: Das Finanzamt muss innerhalb von drei Monaten nach dem Erbfall informiert werden.

Das Thema Erbschaftssteuer auf Immobilien ist komplex und oft mit vielen Fragen verbunden. Ob Sie selbst eine Immobilie vererben möchten oder als Erbe vor dieser Herausforderung stehen, eine gute Vorbereitung kann Ihnen viel Stress und Kosten ersparen. In diesem Artikel geben wir Ihnen einen umfassenden Überblick über die wichtigsten Aspekte der Erbschaftssteuer bei Immobilien – von Freibeträgen und Steuersätzen bis hin zu praktischen Tipps zur Steueroptimierung.

Wir begleiten Sie durch den gesamten Prozess, zeigen Ihnen, wie Sie Ihre Steuerlast senken können, und beantworten häufige Fragen, die in dieser Situation aufkommen. Mit diesen Informationen sind Sie bestens gerüstet, um fundierte Entscheidungen zu treffen und mögliche Fallstricke zu vermeiden. Lassen Sie uns gemeinsam dieses wichtige Thema angehen und Klarheit in Ihre Erbschaftsplanung bringen.

Die hier bereitgestellten Informationen dienen lediglich zu allgemeinen Informationszwecken und stellen keine Steuer- oder Rechtsberatung dar. Wir sind weder Steuerberater noch Anwälte. Für individuelle und verbindliche Beratung zu steuerlichen und rechtlichen Fragen im Zusammenhang mit Erbschaften und Immobilien wenden Sie sich bitte an einen qualifizierten Steuerberater oder Rechtsanwalt.

Grundlagen der Erbschaftssteuer

Wenn es um das Thema Erbschaftssteuer geht, ist es wichtig, die Grundlagen zu verstehen, um später keine bösen Überraschungen zu erleben. Die Erbschaftssteuer greift, wenn Vermögen – dazu zählen auch Immobilien – von einer Person nach deren Tod auf eine andere übergeht. Der Staat erhebt diese Steuer, um einen Teil des vererbten Vermögens abzuschöpfen. Doch keine Sorge, es gibt Freibeträge und Regelungen, die helfen, die Steuerlast zu senken.

Berechnungsgrundlagen für die Erbschaftssteuer

Die Berechnung der Erbschaftssteuer kann auf den ersten Blick kompliziert erscheinen, aber keine Sorge – wir bringen Licht ins Dunkel. Die Grundlage für die Steuerberechnung ist der sogenannte Verkehrswert der Immobilie. Das ist der aktuelle Marktwert, also das, was Sie wahrscheinlich bekommen würden, wenn Sie die Immobilie heute verkaufen würden. Der Verkehrswert wird vom Finanzamt geschätzt, und dabei werden verschiedene Faktoren wie Lage, Größe und Zustand der Immobilie berücksichtigt.

Sobald der Verkehrswert feststeht, werden die Freibeträge abgezogen.

Nun kommt der Steuersatz ins Spiel. Der Steuersatz hängt wiederum vom Verwandtschaftsgrad und der Höhe des Erbes ab.

Praktisches Beispiel:

Angenommen, Sie hinterlassen Ihrem Kind eine Immobilie im Wert von 600.000 Euro. Der Freibetrag für Kinder beträgt 400.000 Euro. Das bedeutet, dass Ihr Kind nur auf die verbleibenden 200.000 Euro Erbschaftssteuer zahlen muss.

- Verkehrswert der Immobilie: 600.000 Euro

- Freibetrag für Kinder: – 400.000 Euro

- Zu versteuernder Betrag: 200.000 Euro

Für den zu versteuernden Betrag von 200.000 Euro würde dann der entsprechende Steuersatz für Kinder angewendet, der bei 11% liegt (abhängig von der genauen Staffelung).

- Erbschaftssteuer: 200.000 Euro x 11% = 22.000 Euro

In diesem Fall müsste Ihr Kind also 22.000 Euro an Erbschaftssteuer zahlen. Natürlich können noch weitere Faktoren wie Nachlassverbindlichkeiten berücksichtigt werden, die die Steuerlast weiter reduzieren könnten.

Es lohnt sich, die Details frühzeitig zu klären und gegebenenfalls professionelle Hilfe in Anspruch zu nehmen, um sicherzustellen, dass alles korrekt und zu Ihrem Vorteil geregelt ist.

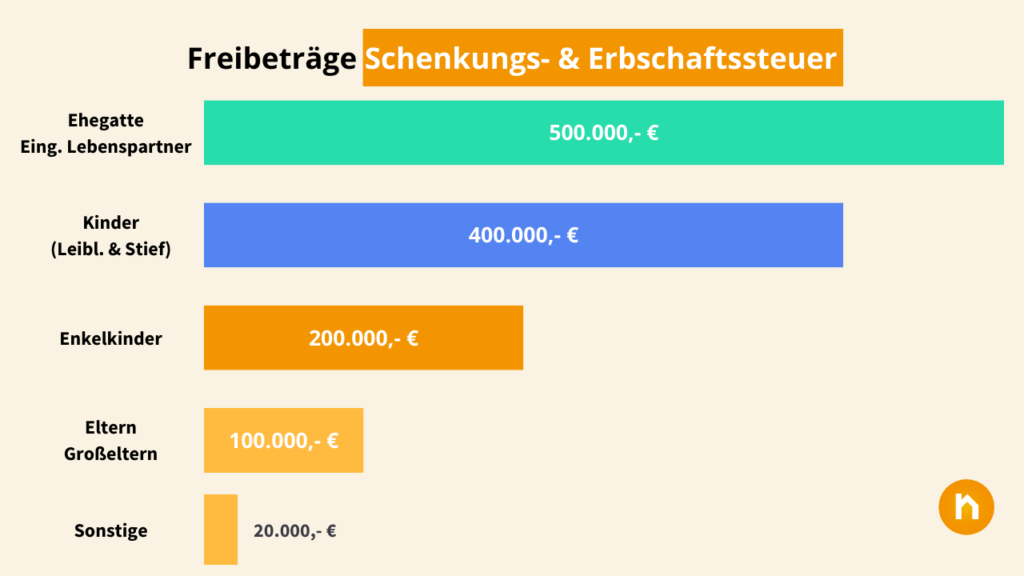

Erbschaftssteuer-Freibeträge

Freibeträge sind ein wahres Geschenk des Gesetzgebers, wenn es um die Erbschaftssteuer geht. Sie reduzieren den zu versteuernden Wert einer geerbten Immobilie erheblich und können die Steuerlast spürbar senken. Die Höhe der Freibeträge hängt dabei stark vom Verwandtschaftsgrad zum Verstorbenen ab – je näher die Beziehung, desto höher der Freibetrag.

Wer bekommt welchen Freibetrag?

Die höchsten Freibeträge genießen Ehepartner und eingetragene Lebenspartner. Ihnen stehen 500.000 Euro zu. Kinder und Stiefkinder erhalten einen Freibetrag von 400.000 Euro. Für Enkel beträgt der Freibetrag 200.000 Euro, wenn deren Eltern (also die Kinder des Erblassers) bereits verstorben sind. Eltern und Großeltern können 100.000 Euro steuerfrei erben, während (dem Gesetz nach) “weiter entfernte” Verwandte wie Geschwister, Nichten und Neffen sowie Nicht-Verwandte nur einen Freibetrag von 20.000 Euro haben.

Besondere Regelungen und Tipps

Es gibt einige Besonderheiten, die Sie kennen sollten. So bleibt vererbter Hausrat bis zu einem Wert von 41.000 Euro für nahe Verwandte steuerfrei. Dazu zählen Möbel, Kleidung und andere Haushaltsgegenstände, nicht jedoch Wertgegenstände wie Schmuck oder Kunst. Für entferntere Verwandte und Nicht-Verwandte gilt hier ein Freibetrag von 12.000 Euro.

Auch sogenannte Nachlassverbindlichkeiten, wie Schulden des Erblassers oder Beerdigungskosten, können vom Erbe abgezogen werden und somit die zu zahlende Erbschaftssteuer weiter reduzieren.

Planung ist alles

Es lohnt sich, bereits zu Lebzeiten über die Gestaltung des Erbes nachzudenken. Durch geschicktes Planen und rechtzeitige Schenkungen können Freibeträge optimal genutzt und die Steuerlast für die Erben minimiert werden. Ein Steuerberater kann hier wertvolle Unterstützung bieten und individuelle Strategien entwickeln.

Die richtige Nutzung der Freibeträge kann erheblich zur Reduzierung der Erbschaftssteuer beitragen. Es ist ein Bereich, in dem fundierte Information und sorgfältige Planung wirklich einen Unterschied machen können.

Erbschaftssteuersätze auf Immobilien

Die Erbschaftssteuersätze können auf den ersten Blick ein wenig verwirrend sein, aber sie lassen sich ganz einfach erklären. Der Steuersatz, den Sie auf eine geerbte Immobilie zahlen müssen, hängt von zwei Hauptfaktoren ab: dem Verwandtschaftsgrad zum Verstorbenen und der Höhe des Erbes nach Abzug der Freibeträge.

Steuerklassen und Steuersätze

Es gibt drei Steuerklassen, die den Verwandtschaftsgrad widerspiegeln:

- Steuerklasse I: Ehepartner, Kinder, Stiefkinder und Enkelkinder

- Steuerklasse II: Geschwister, Nichten, Neffen, Stiefeltern, Schwiegerkinder, geschiedene Ehepartner

- Steuerklasse III: Alle anderen Erben, einschließlich Freunde und entfernte Verwandte

Die Steuersätze steigen mit dem Wert der Erbschaft und unterscheiden sich je nach Steuerklasse. Hier ein Überblick:

- Steuerklasse I: 7% bis 30%

- Steuerklasse II: 15% bis 43%

- Steuerklasse III: 30% bis 50%

Praktisches Beispiel:

Nehmen wir an, Ihr Enkelkind erbt eine Immobilie im Wert von 800.000 Euro. Der Freibetrag für Enkel beträgt 200.000 Euro. Das bedeutet, dass 600.000 Euro zu versteuern sind.

- Verkehrswert der Immobilie: 800.000 Euro

- Freibetrag für Enkel: – 200.000 Euro

- Zu versteuernder Betrag: 600.000 Euro

Das kennen wir ja bereits. Jetzt kommt aber noch der Steuersatz ins Spiel. Für die ersten 75.000 Euro des zu versteuernden Betrags gilt ein Steuersatz von 7%. Der Steuersatz steigt mit dem Betrag, sodass der restliche zu versteuernde Betrag nach den entsprechenden Staffelungen berechnet wird.

- Erbschaftssteuer:

- 75.000 Euro x 7% = 5.250 Euro

- 225.000 Euro x 11% = 24.750 Euro

- 300.000 Euro x 15% = 45.000 Euro

- Gesamt: 75.000 Euro Erbschaftssteuer

Das Beispiel zeigt, dass die genaue Berechnung der Erbschaftssteuer je nach Wert der Immobilie und Verwandtschaftsgrad variieren kann. Daher ist es wichtig, die Staffelungen und Steuersätze zu kennen, um eine genaue Einschätzung zu haben.

Möglichkeiten zur Senkung der Erbschaftssteuer auf Immobilien

Die Erbschaftssteuer kann eine erhebliche finanzielle Belastung darstellen, aber es gibt mehrere Strategien, um diese Last zu mindern. Hier sind einige bewährte Methoden, die Ihnen helfen können, die Erbschaftssteuer auf Immobilien zu senken.

Nachlassverbindlichkeiten

Eine der einfachsten Möglichkeiten zur Reduzierung der Erbschaftssteuer sind Nachlassverbindlichkeiten. Dazu gehören Schulden des Verstorbenen, Beerdigungskosten und Gebühren für den Erbschein oder die Testamentseröffnung. Diese Verbindlichkeiten können vom Erbe abgezogen werden und reduzieren somit die Steuerlast.

Beispiel: Wenn die geerbte Immobilie einen Wert von 500.000 Euro hat und der Erblasser noch Schulden in Höhe von 50.000 Euro hatte, wird dieser Betrag vom Erbe abgezogen, sodass nur 450.000 Euro zu versteuern sind.

Verkehrswertgutachten

Das Finanzamt setzt oft einen höheren Wert für Immobilien an, als diese tatsächlich wert sind. Ein unabhängiges Verkehrswertgutachten kann den realen Wert der Immobilie ermitteln, der oft niedriger ist als der geschätzte Wert des Finanzamtes. Dies kann die steuerliche Bemessungsgrundlage erheblich senken.

Beispiel: Das Finanzamt schätzt den Wert Ihrer geerbten Immobilie auf 600.000 Euro. Ein unabhängiger Gutachter ermittelt jedoch einen Verkehrswert von 500.000 Euro. Durch das Gutachten sparen Sie Erbschaftssteuer auf die Differenz von 100.000 Euro.

Vergünstigungen bei vermieteten Immobilien

Für vermietete Immobilien gibt es eine besondere Regelung: Hier gewährt das Finanzamt eine Vergünstigung von 10 Prozent. Das bedeutet, dass nur 90 Prozent des Immobilienwertes besteuert werden.

Beispiel: Wenn Sie eine vermietete Immobilie im Wert von 400.000 Euro erben, wird dieser Wert um 10 Prozent reduziert. Das bedeutet, dass nur 360.000 Euro zu versteuern sind.

Sonderregelungen beim Eigenheim

Es gibt spezielle Regelungen für Ehepartner, eingetragene Lebenspartner und Kinder, die das Familienheim erben. Wenn der Erbe mindestens zehn Jahre in der Immobilie wohnt, entfällt die Erbschaftssteuer komplett. Für Kinder gilt zusätzlich, dass die Wohnfläche nicht mehr als 200 Quadratmeter betragen darf.

Beispiel: Sie erben das Haus Ihres Ehepartners, das einen Wert von 700.000 Euro hat. Solange Sie mindestens zehn Jahre darin wohnen, müssen Sie keine Erbschaftssteuer zahlen.

Immobilienverrentung

Eine weniger bekannte, aber effektive Methode zur Senkung der Erbschaftssteuer ist die Immobilienverrentung. Dabei verkauft der Erblasser seine Immobilie bereits zu Lebzeiten und erhält dafür eine einmalige Kapitalzahlung. Der Verkäufer kann weiterhin in der Immobilie wohnen bleiben. Das Kapital aus dem Verkauf kann dann zu Lebzeiten an die Erben verschenkt werden, was steuerlich vorteilhaft ist. Da die Immobilie nach dem Tod des Erblassers dem Kapitalanleger gehört, fällt keine Erbschaftssteuer auf die Immobilie an.

Beispiel: Sie verrenten Ihr Haus im Wert von 600.000 Euro und erhalten diesen Betrag als Einmalzahlung. Dieses Geld können Sie nach und nach an Ihre Kinder und Enkel verschenken und dabei die Freibeträge alle zehn Jahre nutzen. So erleben Sie die Freude der Beschenkten und vermeiden, dass die Immobilie später erbschaftssteuerpflichtig wird.

Nachlassplanungen und Schenkungen zu Lebzeiten

Eine weitere effektive Strategie ist die rechtzeitige Planung und Schenkungen zu Lebzeiten. Durch Schenkungen können Freibeträge bereits zu Lebzeiten genutzt werden, die alle zehn Jahre erneut in Anspruch genommen werden können. Dies kann die steuerliche Belastung erheblich reduzieren.

Beispiel: Sie schenken Ihrem Kind alle zehn Jahre einen Teil Ihrer Immobilie im Wert von 400.000 Euro. Nach zwei Schenkungen über 20 Jahre verteilt, wäre der gesamte Wert der Immobilie steuerfrei übertragen.

Änderungen bei der Erbschaftssteuer auf Immobilien 2024

Auch 2024 gibt es wieder einige wichtige Änderungen bei der Erbschaftssteuer auf Immobilien, die jeder im Blick haben sollte, der plant, eine Immobilie zu vererben oder zu erben. Diese Änderungen bauen auf den Anpassungen von 2023 auf und haben weiterhin einen erheblichen Einfluss auf die steuerliche Belastung.

Rückblick auf die Änderungen 2023

Im Jahr 2023 trat das Jahressteuergesetz in Kraft, das die steuerliche Bewertung von Immobilien deutlich verändert hat. Die Grundbesitzbewertung wurde an das aktuelle Marktniveau angepasst, was zu einer Erhöhung der Immobilienwerte führte. Diese Anpassung betrifft sowohl die Erbschafts– als auch die Schenkungssteuer und bedeutet, dass viele Immobilien nun höher bewertet werden und dadurch auch die Steuerlast steigt.

Was ändert sich 2024?

Auch 2024 müssen sich Erben und Erblasser auf Änderungen aufgrund des neuen Jahressteuergesetztes 2024 einstellen:

- Höhere Immobilienbewertungen: Die Anpassungen des Ertrags- und Sachwertverfahrens zur Immobilienbewertung gelten weiterhin. Diese Methoden berücksichtigen die aktuelle Marktlage, wodurch viele Immobilienwerte höher ausfallen. Ein höherer Immobilienwert bedeutet auch eine höhere Steuerlast, wenn der Freibetrag überschritten wird.

- Unveränderte Freibeträge: Trotz der gestiegenen Immobilienwerte bleiben die Freibeträge für die Erbschaftssteuer unverändert. Dies bedeutet, dass die steuerfreie Erbschaftssumme gleich bleibt, während die steuerpflichtigen Werte steigen können. Für Ehepartner beträgt der Freibetrag weiterhin 500.000 Euro, für Kinder 400.000 Euro und für Enkel 200.000 Euro.

- Erleichterungen bei der Selbstnutzung: Eine positive Nachricht gibt es für Erben, die die geerbte Immobilie selbst nutzen. Wenn Sie als Ehepartner oder Kind mindestens zehn Jahre in der Immobilie wohnen bleiben, bleibt die Erbschaftssteuer auf das Familienheim weiterhin steuerfrei, sofern die Wohnfläche nicht über 200 Quadratmeter hinausgeht.

Schritt-für-Schritt Anleitung zur Erbschaft einer Immobilie

Der Verlust eines geliebten Menschen ist nie leicht, und sich gleichzeitig mit rechtlichen und finanziellen Fragen auseinanderzusetzen, kann überwältigend sein. Um Ihnen in dieser schwierigen Zeit eine Unterstützung zu bieten, haben wir eine klare und verständliche Schritt-für-Schritt-Anleitung zusammengestellt, die Ihnen hilft, die Erbschaft einer Immobilie zu bewältigen.

1. Entscheidung treffen: Erbe annehmen oder ausschlagen

Zunächst müssen Sie entscheiden, ob Sie das Erbe annehmen oder ausschlagen möchten. Diese Entscheidung sollte gut überlegt sein, da das Erbe nicht nur Vermögenswerte, sondern auch Schulden umfassen kann. Wenn Sie das Erbe ausschlagen, gehen alle Rechte und Pflichten auf den nächsten Erben über.

Tipp: Lassen Sie sich rechtlich beraten, um die finanzielle Situation des Nachlasses zu prüfen, bevor Sie eine Entscheidung treffen.

2. Das Finanzamt informieren

Sobald Sie sich entschieden haben, das Erbe anzunehmen, müssen Sie das Finanzamt innerhalb von drei Monaten über den Erbfall informieren. Hierzu reicht ein formloses Schreiben mit Angaben zum Erblasser, Erben, den geerbten Vermögenswerten und dem Verwandtschaftsverhältnis.

Beispiel: “Ich, [Ihr Name], informiere hiermit das Finanzamt über den Tod von [Name des Verstorbenen] am [Todestag] und die Annahme des Erbes, das aus einer Immobilie in [Adresse der Immobilie] besteht.”

Ggf. Müssen hier noch weitere Erbschaften angegeben werden, falls sie unter die Erbschaftssteuer fallen könnten. Ein Anwalt oder Steuerberater kann Ihnen auch bei dieser Aufgabe behilflich sein.

3. Erbschaftssteuererklärung vorbereiten

Das Finanzamt wird Ihnen mitteilen, ob Sie eine Erbschaftssteuererklärung abgeben müssen. Wenn ja, benötigen Sie folgende Unterlagen:

- Den sogenannten Mantelbogen: Hier machen Sie grundlegende Angaben zur Erbschaft.

- Anlagen zur Erbschaftssteuererklärung: Detaillierte Angaben zu den geerbten Vermögenswerten, einschließlich Immobilienbewertung und vorhandener Verbindlichkeiten.

4. Verkehrswert der Immobilie ermitteln

Um die genaue Höhe der Erbschaftssteuer festzustellen, müssen Sie den Verkehrswert der geerbten Immobilie ermitteln lassen. Ein unabhängiger Gutachter kann Ihnen dabei helfen, den genauen Wert festzulegen, was oft zu einer niedrigeren Steuerlast führt als die Schätzung durch das Finanzamt.

Tipp: Ein Verkehrswertgutachten kann Ihnen erhebliche Steuervorteile verschaffen und sollte daher in Betracht gezogen werden.

5. Steuererklärung einreichen

Reichen Sie die vollständig ausgefüllte Erbschaftssteuererklärung beim zuständigen Finanzamt ein. Dies ist das Finanzamt, das zuletzt für den Verstorbenen zuständig war.

Hinweis: Bewahren Sie alle Belege und Dokumente sorgfältig auf, da das Finanzamt diese prüfen wird.

6. Steuerbescheid abwarten und Zahlung leisten

Nach Prüfung Ihrer Erbschaftssteuererklärung erhalten Sie vom Finanzamt einen Steuerbescheid. Dieser enthält die Höhe der zu zahlenden Erbschaftssteuer und die Zahlungsfrist. Achten Sie darauf, die Steuer rechtzeitig zu zahlen, um Verzugszinsen oder Strafen zu vermeiden.

Fazit

Die Erbschaft einer Immobilie bringt viele Fragen und Herausforderungen mit sich, doch mit der richtigen Planung und Informationen können Sie die Erbschaftssteuer optimieren und unnötige Belastungen vermeiden. Nutzen Sie die verschiedenen Freibeträge und Sonderregelungen, und ziehen Sie bei Bedarf professionelle Unterstützung hinzu. Ein gut vorbereitetes Verkehrswertgutachten kann dabei ebenso hilfreich sein wie eine frühzeitige Nachlassplanung. So stellen Sie sicher, dass Ihre Liebsten bestmöglich abgesichert sind und unnötige Steuerlasten vermieden werden.

Mit DEGIV-Wissen nichts mehr verpassen

Von nun an regelmäßig in Ihrem digitalen Postfach: Unser Expertenwissen zum Thema Immobilienverrentung, exklusive Beiträge, Videos und Podcasts. Wir halten Sie über aktuelle Entwicklungen auf dem Immobilienmarkt auf dem Laufenden. Ob virtuell oder in Ihrer Nähe, freuen Sie sich auf unsere Veranstaltungen!

Häufige Fragen zur Erbschaftssteuer auf Immobilien

Die Erbschaft einer Immobilie wirft oft viele Fragen auf. Hier sind einige der häufigsten Fragen, die uns begegnen, und die Antworten darauf:

1. Muss ich immer Erbschaftssteuer zahlen, wenn ich eine Immobilie erbe?

Nicht unbedingt. Ob und wie viel Erbschaftssteuer Sie zahlen müssen, hängt vom Wert der Immobilie und Ihrem Verwandtschaftsgrad zum Erblasser ab. Es gibt großzügige Freibeträge, die je nach Verwandtschaftsgrad variieren. Für Ehepartner sind es 500.000 Euro, für Kinder 400.000 Euro und für Enkel 200.000 Euro. Liegt der Wert der geerbten Immobilie unterhalb dieser Freibeträge, fällt keine Erbschaftssteuer an.

2. Was passiert, wenn ich die Immobilie selbst bewohnen möchte?

Wenn Sie die geerbte Immobilie selbst bewohnen, gibt es besondere Steuererleichterungen. Ehepartner und Kinder, die das Familienheim erben und mindestens zehn Jahre darin wohnen bleiben, müssen keine Erbschaftssteuer zahlen, solange die Wohnfläche 200 Quadratmeter nicht überschreitet. Überschreitet die Immobilie diese Grenze, wird der darüber hinausgehende Teil versteuert.

Beispiel: Sie erben das Haus Ihres Ehepartners, das 250 Quadratmeter groß ist. Die ersten 200 Quadratmeter sind steuerfrei, auf die verbleibenden 50 Quadratmeter fällt Erbschaftssteuer an.

3. Wie wird der Wert einer Immobilie für die Erbschaftssteuer bestimmt?

Der Wert der Immobilie wird in der Regel vom Finanzamt ermittelt, basierend auf dem Verkehrswert. Ein unabhängiges Verkehrswertgutachten kann jedoch oft einen realistischeren und möglicherweise niedrigeren Wert festlegen, was Ihre Steuerlast reduzieren kann. Es lohnt sich daher, einen Sachverständigen hinzuzuziehen.

4. Was sind Nachlassverbindlichkeiten und wie wirken sie sich aus?

Nachlassverbindlichkeiten sind Schulden und Verbindlichkeiten, die vom Erbe abgezogen werden können. Dazu gehören zum Beispiel offene Rechnungen des Verstorbenen, Beerdigungskosten und Gebühren für den Erbschein. Diese Verbindlichkeiten mindern den zu versteuernden Betrag und damit die Erbschaftssteuer.

Beispiel: Die geerbte Immobilie ist 500.000 Euro wert, aber es bestehen Schulden in Höhe von 50.000 Euro. Die zu versteuernde Summe wird dann auf 450.000 Euro reduziert.

5. Kann ich die Erbschaftssteuer in Raten zahlen?

Ja, unter bestimmten Umständen gewährt das Finanzamt eine Stundung der Erbschaftssteuer. Dies ist insbesondere dann der Fall, wenn die Steuerlast nur durch den Verkauf der geerbten Immobilie beglichen werden könnte. Sprechen Sie in einem solchen Fall mit Ihrem Finanzamt und stellen Sie einen entsprechenden Antrag.